相続の生前対策はKGOグループで

KGOグループでは相続の生前対策として、相続税額を軽減させることと同様に、財産の承継についてもご案内しております。

最適な相続税の軽減対策を

相続税がいくらか。国税庁のホームページ等でシミュレーションしてみてください。その結果に「これぐらいなら」と思われたら何もしなくていいと思いますが、「こんなに」と思われたときは、税理士に相談して相続対策を検討してください。

やみくもな相続対策は、必ずしも良いとは限りません。

財産の承継で考えておくべきこと

相続が発生したとき、相続人が財産を取得することとなりますが、養子縁組をしていた場合には、養子も相続により財産を取得することとなります。

また、離婚した相手との子は相続人となり、内縁関係の相手との子、愛人との子等も相続人となる場合があります。

意外なところに相続人がいる場合がありますので、法律上の相続人が誰なのか事前に確認しておく必要があります。

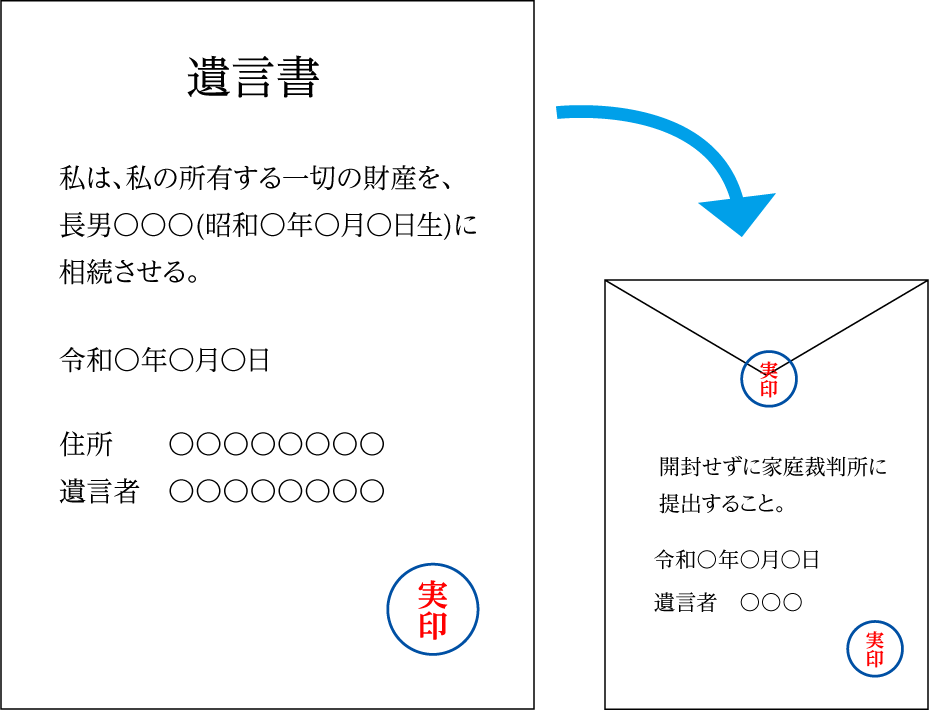

また、法定相続人とならない方(内縁関係の者や愛人等)に財産を取得させたい場合は、生前贈与、遺言書、死因贈与契約等による方法があります。

相続についてもっと詳しく知りたいという方のために、書籍をご案内しております。

税理士が解説「相続の生前対策」

今のうちに備える 相続税の軽減方法

必ず実行すべき節税対策

① 贈与税の基礎控除額までの贈与(年間110万円)

暦年(1/1から12/31まで)で、すべての人からの受贈財産の合計額が基礎控除額の110万円以内であれば非課税となります。相続対策を検討する場合、この贈与は必ず行ってください。

- 全ての人からの受贈額の合計額が、基礎控除額を超えた場合には、贈与税が課税されます。

- 基礎控除額以内の贈与であっても、受贈者が贈与者の相続人で、受贈後3年以内に、その贈与者が亡くなった場合には、その受贈財産の額は相続財産に加算して計算されます。

- 相続人以外の人が受贈された贈与は、暦年で課税関係は終了します。

② 非課税額(法定相続人の数×500万円)範囲以上の生命保険への加入

相続人の誰に生命保険金が給付されたかにかかわらず、500万円に法定相続人の数を乗じて計算した金額については非課税となります。

生命保険金の取り扱い

被相続人の死亡を原因として給付された生命保険金は、被相続人の所有財産ではありませんが、本来の財産と同様の効果があるため「みなし相続財産」 として、相続財産を構成します。また、相続人の誰に生命保険金が給付されたかにかかわらず、500万円に法定相続人の数を乗じて計算した金額については非課税となります。

なお、死亡を原因として給付される生命保険金は、受取人固有の財産として保険契約に基づき、受取人が特定されている場合には特定された人が取得。受取人を特定されていない場合には約款に定められている人が取得することとなり、遺産分割の対象とはなりません。

検討すべき節税対策

未利用地の活用について

① 相続税を軽減するために、貸家等の建築を勧められる場合があると思います。広い土地に貸家等を建築した場合は、借主がいることで制限付きの土地となり、土地の評価額が軽減、相続税額が減少します。また、家賃収入等を納税資金に充てることも可能です。

ただし、相続が発生した場合には、その財産を誰が取得するか大きな問題となります。その土地を共有で所有することも可能ですが、共有とした場合には、その後の管理や分割等が難しくなる場合があります。貸家等を建築する場合、勧められたままではなく、相続開始後の分割方法を考慮した建築を行ってください。

また、相続対策として賃貸物件等を購入する場合には、土地等は相続対策をしようとする人、家屋はその推定相続人(相続が開始した場合に、相続人となる人)が購入することにより、家賃収入等は家屋の所有者に帰属するため、家賃等により相続財産である現預金が増えることはありません。ただし、土地については使用貸借となるため貸家建付地に該当せず、評価減の適用はありません。

② 未利用地に、事業用の家屋を建築して、自らの事業の用に供するか、同族会社の事業の用に供していた場合には、その土地等は特定事業用宅地等として小規模宅地等の軽減規定(400㎡まで80%の軽減)に該当する場合があり、大きな節税となりますので、ぜひご確認ください。

財産の承継で注意したいポイント

生前、推定相続人に贈与しても、相続時精算課税の適用を受ける選択をした贈与については、2500万円までは非課税。2500万円を超えた場合には、20%の課税とする制度があります。

この制度は、贈与者の相続が開始した場合には、相続財産に加算して相続税額を計算し、支払っていた贈与税は相続税額に充当され余剰金があれば還付されます。この制度の適用により、推定相続人となる人に対して、すべての財産を承継させることも可能ですが、相続が開始した場合には遺留分侵害額請求の対象となります。

司法書士が解説「相続の生前対策」

相続税の軽減方法

税理士と連携相続税を軽減する方法として養子縁組があります。養子縁組は一般的には、相続人の配偶者や孫などと行いますが、相続争いが心配な場合には、相続税法上の養子の数にこだわらず、養子縁組をすることも検討してください。

当事務所では養子縁組のための支援をさせていただいております。

一般的には養子縁組をすると、相続人の数が増加し相続税額は減少しますが、養子縁組をしても相続人の数が増加しない方や相続税が減少しない方もいます。また、養子縁組により養子の氏が変わり生活に影響を与える場合や、養子縁組をした後に離縁をしたい場合でも離縁ができない場合がある等、養子縁組について慎重に検討する必要があります。

財産の承継で注意したいポイント

何もしなければ、相続人が財産を取得することとなりますが、離婚していた場合でも、離婚した相手との間に子がいた時には、その子も相続人となりますので事前に確認しておくことも必要です。また、内縁関係の人との子や愛人との子は、認知などにより相続人となる場合があります。

相続人の中で行方がわからない人がいる場合には、分割協議ができませんので、遺言書を作成しておくことも必要です。ご依頼があれば、行方の確認や遺言書の作成のお手伝いをさせていただきます。

KKSが解説「相続の生前対策」

貸家建築から見る 相続税の軽減方法

税理士と連携

更地に貸家を建築し、賃貸した場合には、借主がいることにより、制限付きの土地となり、土地の評価額が低くなり相続税が軽減します。また、相続が開始した時の家賃収入等を納税資金に充てることが可能となりますが、その財産を誰が取得するかが大きな問題となる場合があります。

もちろん共有で所有することも可能ですが、共有にした場合にはその後の管理や分割等が難しくなります。勧められるままでなく、相続開始後の分割方法などを考慮して建築等をしてください。

例えば土地が広い場合には、多少建築費が割増しとなる場合でも、その後の相続を考え、分割可能な複数家屋の建築を検討されることもよろしいかもしれません。

また、未利用地に事業用の家屋を建築して、自らの事業の用に供するか、同族会社の事業の用に供していた場合等はその土地の評価において大きな軽減がありますので、事務所や店舗、工場等を借りている場合にはご相談ください。

当グループでは相続に備え、建築士、宅地建物取引士、税理士が連携し、適正な家屋等の建築をご案内しております。

CONTACT