相続が発生したらKGOグループで

相続の手続きは、税理士・司法書士・行政書士それぞれの資格で、取り扱うことが許される「業務」です。KGOグループでは、それぞれの専門家の連携により、外注せず、一括でサポートさせていただくことが可能です。また、納税資金の捻出のために不動産を売却する場合には、当グループのKKSがお手伝いします。

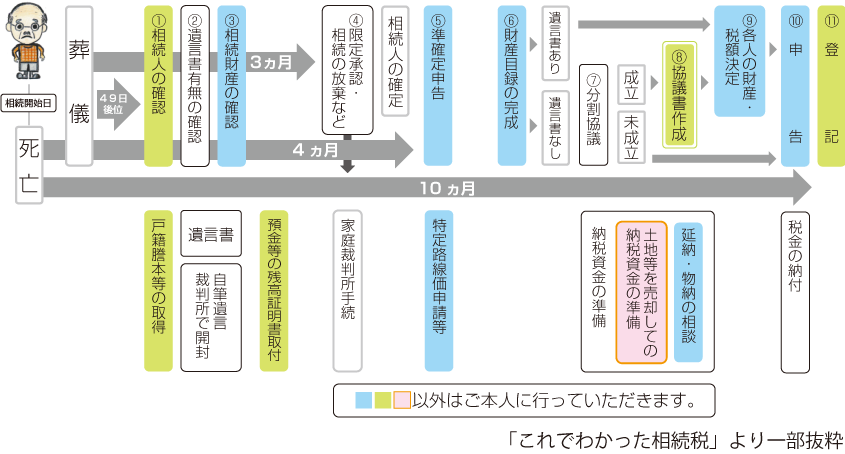

相続の開始から相続税の申告・登記までの流れ

| 申告までの流れ | 担当 |

| ① 相続人の確認 | 北谷司法書士事務所 |

| ② 遺言書の有無を確認 | 相続人 |

| 遺言書の確認 遺言書の法務局での保管手続き | 北谷司法書士事務所 |

| ③ 相続財産の確認 | 北谷税務会計事務所 |

| ④ 限定承認・相続の放棄等 | 相続人 |

| 限定承認・相続放棄手続きの代行 | 北谷司法書士事務所 |

| ⑤ 準確定申告 | 北谷税務会計事務所 |

| ⑥ 財産目録の完成 | 北谷税務会計事務所 |

| ⑦ 分割協議 | 相続人 |

| ⑧ 分割協議成立後の分割協議書を作成 | 北谷司法書士事務所 |

| 分割協議成立後の分割協議書を作成 | 北谷行政書士事務所 |

| ⑨ 各人の取得財産及び税額の決定 | 北谷税務会計事務所 |

| ⑩ 相続税の申告 | 北谷税務会計事務所 |

| 税金の納付 | 相続人 |

| ⑪ 登記 | 北谷司法書士事務所 |

相続財産より負担する債務のほうが多いと思われる場合には、限定承認や相続の放棄をご検討下さい。限定承認や相続放棄の手続きは、相続開始があったことを知った日から3か月以内です。何もしないと単純承認をしたとみなされ、債務を含む全ての財産を取得することになりますのでご注意ください。

相続についてもっと詳しく知りたいという方のために、書籍をご案内しております。

税理士が解説「相続が発生したら」

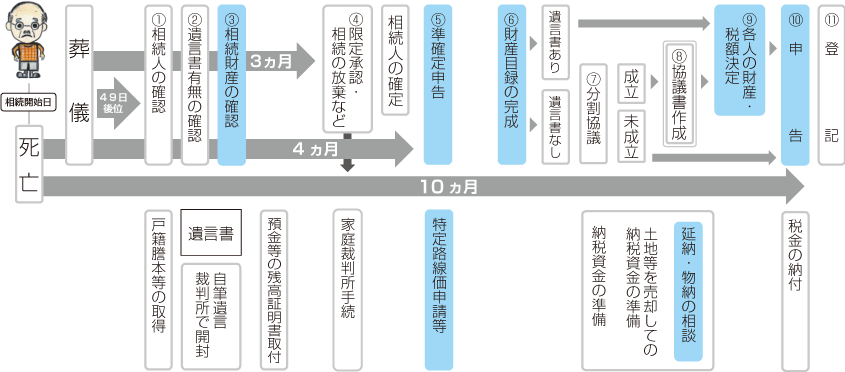

相続の開始から準確定申告、相続税の申告までの流れ

相続に係る税理士の業務

税理士は③相続財産の確認、⑤準確定申告書、⑥財産目録の完成、⑨相続税

申告書により各人の財産・税額決定⑩申告書の提出を行います。 相続税の申告は相続開始があったことを知った日の翌日から10か月以内です。

図③ 相続財産の確認

財産の評価は、国税庁の財産評価基準に基づき、土地は路線価または倍率により、家屋は固定資産税の評価額を基準に評価します。預貯金や有価証券については、金融機関や証券会社が発行する残高証明書等により、その他、生命保険金や退職金は相続財産とみなし法定相続人の数に500万円を乗じた金額(非課税金額)を控除した金額で相続財産に算入。その他の財産についても、評価単位ごとに評価します。

図⑤ 準確定申告書

被相続人がその年の1月1日から亡くなられた日までに、事業や不動産賃貸などで所得があった場合には、所得税の準確定申告が必要となります。相続開始日の翌日から4か月以内に、被相続人に係る所得税の申告書を税務署に提出することとなります。

図⑥ 財産目録の完成

評価した財産について、財産目録を作成します。遺言書がある場合には遺言書に基づき、遺言書が無い場合には、この財産目録に記載されている財産について、相続人全員で分割協議をしてください。財産の分割が成立した場合には、分割協議書を作成することとなります。

図⑨ 相続税申告書により各人の財産・税額決定

遺言書や分割協議書の内容から、相続税の申告書を作成し、各人の取得財産、税額が決定します。

図⑩ 相続税の申告と納付

相続税の申告と納付は、相続開始があったことを知った日の翌日から10か月以内に、相続人全員で申告、納付することが原則ですが、各々で申告することも可能です。原則として基礎控除額(3000万円+法定相続人の数×600万円)以下の場合は申告の必要はありません。

ただし、小規模宅地等の軽減の適用により基礎控除額以下になった場合や、配偶者の税額軽減の適用等により、相続税額がなくなった場合でも申告が必要となります。

また、分割協議が成立していない場合でも、未分割として申告期限までに申告、納付が必要となります。

相続税の申告期限までに納付が難しい場合には、延納や物納が可能です。土地等を売却して納付することもできますが、申告期限までに売却し、納付を完了することが難しいと思われるときは、延納の手続きや金融機関等からの納税資金の調達もご検討ください。

納税資金のため、土地等の売却をご希望の場合には、お手伝いもさせていただきます。

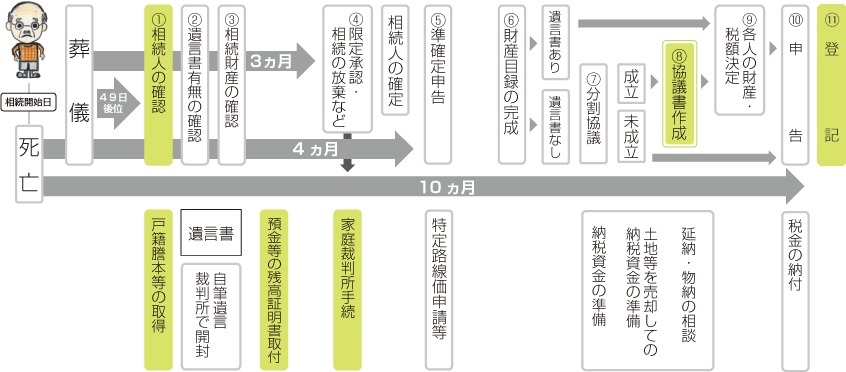

司法書士が解説「相続が発生したら」

相続の開始から遺産分割協議書の作成・登記までの流れ

相続に係る司法書士の業務 【重要】令和6年4月1日より相続登記が義務化されました。

司法書士は①相続人の確認、④限定承認・相続放棄手続きの代行、⑧分割協議成立後の分割協議書を作成、⑪登記を行います。

また、預貯金や有価証券などの残高証明書や土地等の評価証明書の取付、自筆証書遺言の開封手続き申立て等についても代行が可能です。

図① 相続人の確認

相続が開始したら、相続人を確定する為に、被相続人の出生から相続開始日までの戸籍謄本等を取得する必要があります。なお、離婚をしている場合には、離婚した相手との子も相続人になります。また、子が親より先に亡くなっている場合や、子供がいない場合には、相続人の確認に時間がかかることがあります。令和6年3月1日より、戸籍の広域交付制度がスタートし、本籍地以外の市区町村窓口でも、戸籍謄本等の証明書の請求が可能となりました。これにより、被相続人の出生から相続開始日までの全ての戸籍謄本等を、お近くの市区町村窓口で取得できます。ただし、広域交付で取得ができるのは「本人」「配偶者」「直系尊属(父母・祖父母等)」「直系卑属(子・孫等)」に限られ、「兄弟姉妹」や「おじ・おば」の戸籍謄本等は請求できません。また、本人が市区町村窓口に出向き手続きをする必要がある為、郵送での請求や第三者へ委任して請求することはできません。その為、戸籍謄本等の取得をご依頼いただく場合は、従来通り、各市区町村に請求することなります。

図④ 限定承認・相続放棄の申立て

所有していた不動産や現預金等の財産の額より、借入金など債務の方が多いと思われる場合には、限定承認や相続の放棄をご検討下さい。限定承認や相続の放棄は、相続開始があったことを知った日から3か月以内に家庭裁判所に対して申立てをする必要があります。何もしないと単純承認したこととなり、その債務の全てを負担することになりますのでご注意ください。

図⑧ 登記の為の遺産分割協議書の作成

不動産の相続登記を申請する場合、遺言書がなく、相続人間で分割協議が成立した際に、分割協議書を作成します。相続財産に不動産がない場合は行政書士が作成します。

図⑪ 登記

遺言書または分割協議書に基づき、所有権の移転登記を行います。令和6年4月1日より相続登記が義務化となり、原則として相続開始後3年以内に相続登記をすることが必須となりました。令和6年4月1日以前に亡くなられた方についても、令和6年4月1日から3年以内に登記をする必要がありますのでご注意ください。

相続登記をしないまま遺言書または分割割協議書を紛失した場合は、改めて分割協議書を作成し、相続人全員の署名捺印が必要となります。既に作成していた分割協議書と同じ内容でも、署名捺印がもらえないケースや、分割協議の際の相続人が亡くなっていた場合には、亡くなった人の相続人全員の署名捺印も必要となるケース等、相続登記が困難となる場合がありますので分割協議が成立したら、早めに登記を完了してください。

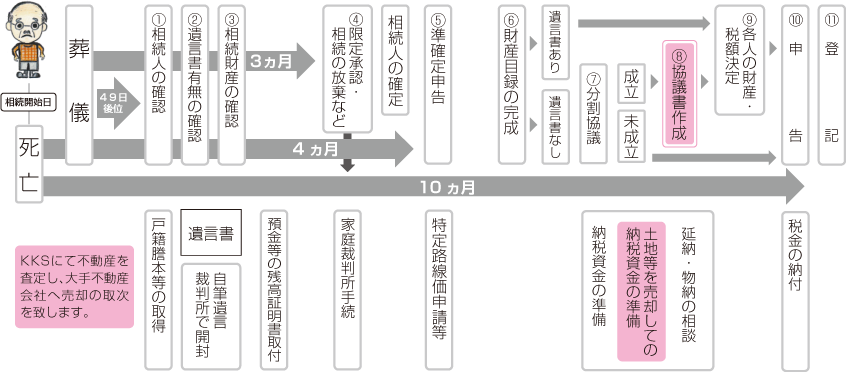

行政書士・KKSが解説「相続が発生したら」

相続の開始から遺産分割協議書の作成・土地等の売却までの流れ

相続に係る行政書士の業務とKKSの仕事

図⑧ 分割協議成立後の分割協議書を作成

行政書士は分割が成立したら、分割協議書を作成することとなります。不動産の相続がある場合には司法書士と連携して作成いたします。

図⑫ 土地等を売却しての納税資金の準備

KKSは相続で取得した不動産を納税資金や換価分割などのために売却される場合には、土地等の時価の算定や大手の不動産会社をご紹介します。

分割協議の仕方によっては、相続税や売却に伴う税金が異なる場合がありますので、税理士と共に売却のご相談もお受けいたしますので、お早めにご相談下さい。

CONTACT