個人の事業主に係る税金

個人で事業を始めた人を個人事業主といい、その事業により所得があった場合には、所得税の申告をしなければなりません。

個人事業主が納める主な税金は、所得税、住民税、事業税、消費税ですが、他に登録免許税、固定資産税等もあります。

所得税や消費税は、納税者の申告によって納付税額が確定する「申告納税方式」、個人住民税や事業税は、市町村役場が納税者に納税通知書を交付して、納税金額を確定する「賦課課税方式」です。

| 所得税 | 個人事業主として事業をしている場合には、暦年(1月1日から12月31日まで)で、事業により得た所得には、所得税が課されます。 その税率は、超過累進税率で5%から45%までの7段階にわかれています。また、所得税は税務署に確定申告をして納税することとなります。 |

| 消費税 | 消費者が負担する税金です。事業者が負担するものではありませんが、商品やサービスの提供をした際に消費者から預かり、消費者に代かわって納税します。ただし、消費税はすべての事業主が納付するわけではなく、原則として前々年度の売上が1,000万円を超えている場合に確定申告をして納税をすることとなります。 |

| 住民税 | 住んでいる地方公共団体に対して、都道府県民税と市区町村民税として納める税金です。課税方法としては、地方公共団体が、前年の所得額をもとに決定・通知します。納税方法としてはサラリーマンの方は、毎月の給与から差し引かれ、確定申告者は4回にわけて、自ら納税することとなります。 |

| 事業税 | 事業を行っている都道府県に対して納める税金です。事業税は、業種が特定されており業種によって税率が異なります。 原則として事業所得(青色申告控除前)の金額が290万円超の場合に課税されます。課税方法としては、都道府県税事務所が前年の事業所得の額を基に決定し、通知します。納税は、年2回にわけて自ら納税することとなります。 |

事業を開始する場合に、個人か、法人か !

一般的には、まずは個人で事業を開始し、売上や所得が上がり軌道に乗ってきたときに、法人成りを検討されたら良いと思います。個人が納める所得税は超過累進税率により税金を計算するため、所得金額が増えれば増えるほど税率が高くなります。また、所得税率は5%から45%まで7段階にわかれています。

これに対して、法人が納める法人税は、資本金1億円以下の中小企業の法人税率は所得が800万円以下の部分は15%、800万円を超える部分は23.2%の二段階である為、所得が多くなった場合でも負担が急増することはありません。

所得金額が多くなった場合には、法人税率よりも高い税率の所得税が課されることとなるため、法人化したほうが節税となります。

具体的にどのくらいの事業所得があれば、法人化を検討すべきかを例示してみます。

事業所得を500万円の場合と1,000万円の場合で比較

ー条件ー

① 個人事業主として青色申告特別控除55万円の適用条件を満たすこととする。

(電子申告をした場合等は65万円になるが、ここでは書面による申告を前提となります。)

② 個人の所得の金額と同額を、法人の役員報酬として支給していること。(法人税は均等割額のみ負担)

③ 個人事業税の税率は5%(第1種事業の法定税率)を適用する。

※住民税は個々の事情で変わりますので、ここでは個人住民税および法人住民税(都道府県民税と市町村民税)については省略します。

※事業所得⇒事業 事業主控除⇒事業主 青色申告控除額⇒青色 基礎控除⇒基礎 給与所得控除額⇒給与控除としてご案内します。

- 事業所得が500万円の場合。

- 事業所得が1,000万円の場合

(1)個人事業主として負担すべき税金

① (所得税)=(事業500万円ー青色55万円ー基礎48万円)×所得税率20%ー控除額427,500円=366,500円

② (事業税)=(事業500万円ー事業主290万円)×法定税率5%=105,000円

③ 個人の場合の税金の合計①+② 471,500円→47万円

(2)法人成りした場合に負担すべき税金 (条件で、報酬支給前の会社の利益のすべてを役員報酬として支給するとしている)

① (報酬に対する所得税)=(事業500万円-給与除額144万円(※)ー基礎48万円)×所得税率10%ー控除額97,500円=210,500円

※ 給与所得控除額とは、給与所得者の給与から一定額差し引くことのできる控除額のことで、個人事業主で言う必要経費に相当する役割があり、給与収入によって控除額が異なります。500万円×20%+44万円=144万円

②(法人住民税の均等割額)=7万円 (資本金1千万円以下、従業員50人以下の場合)

③ 法人にした場合の税金の合計①+②=280,500円→28万円

(3) (1)47万円ー(2)28万円=19万円 法人成りした方が約19万円節税となります。

(1)個人事業主として負担すべき税金

① (事業主としての所得税)=(事業1,000万円-青色55万円-基礎48万円)×所得税率23%-控除額636,000円=1,427,100円

② (個人事業税)=(事業1,000万円-事業主290万円)×法定税率5%=355,000円

③ 個人の場合の税金の合計①+② 1,782,100円→178万円

(2)法人成りした場合に負担すべき税金 (条件で、報酬支給前の会社の利益のすべてを役員報酬として支給するとしている。)

① (報酬に対する所得税)=(事業1,000万円-給与控除195万円(※))×所得税率23%-控除額636,000円=1,215,500円

※給与所得控除額 給与850万円以上は一律195万円

② (法人住民税の均等割額)=7万円 (資本金1千万円以下、従業員50人以下の場合)

③ 法人にした場合の税金の合計①1,215,500円+②7万円=1,285,500円→128万円

(3) (1)178万円ー(2)128万円=50万円 法人成りにした方が約50万円節税となります。

設例のとおり、事業の所得が多くなればなるほど、法人成りによる節税効果が一層期待できることがわかります。

会社設立の費用が25万円程度かかりますが、毎年の税負担を考え、事業所得が500万円を超える頃を目安として、法人成りを検討し始めるのがよろしいと思います。

また、法人成りを検討するひとつとして、社会的信頼性の向上が挙げられます。個人事業主では取引が難しかった場合でも、法人としたことにより、信頼度が増し取引ができる場合もあります。

それでも新たに事業を開始する場合には、個人事業として開始してください。

新たに事業を開始した場合には、消費税の基準年度となる前2年間の売上げがありませんので、特別な場合を除き3年目から消費税の納税義務が発生します。3年目に資本金1,000万円未満の会社を設立し、法人成りをすることにより、個人で開業した時と同様に特別な場合を除き、法人の設立年度と設立2年目は、消費税の納税義務が発生しませんので、結果的に4年間消費税の納税義務が発生しないこととなり大きな節税となります。

事業を始めたからといって、法人設立をやみくもにするのではなく、十分検討することが必要です。

また、法人成りすることにより、社会保険の強制加入の問題や、税理士の顧問料等の報酬も上がると思われますのでこれらも考慮することが必要です。

事業で成功するためには、事業で所得が十分かつ安定的に確保できることが目標ですので、綿密な計画を立てて行動を起こすようにしてください。

サラリーマンと税金 (所得税の確定申告について)

サラリーマンの方の所得税は、一般的に年末調整で終了していますが、以下記載事項については確定申告をする必要がある場合や、確定申告をすることにより所得税等が還付となる場合がありますのでご確認いただきたいと思います。

また、所得税の申告用紙にはA表とB表があり、A表はサラリーマンの給与所得、年金受給者の雑所得、その他に配当所得や一時所得、B表は事業者の事業所得、不動産賃貸の不動産所得用ですが、A表に該当する所得だけであってもB表を使用して特に問題はありません。また、土地等の譲渡所得の申告用紙は第三表となっています。

近隣の方につきましては、いつでもご相談を受け付けしていますのでお気軽にお電話ください。

1.サラリーマンの所得税

サラリーマンの方は、給与所得のため原則的には年末調整により既に所得税は確定し精算されていますので、改めて確定申告の必要はありません。ただし、二か所からの給与や給与所得以外の他の所得、所得から控除できる医療費や住宅借入金等の特別控除がある場合は確定申告をして調整をすることとなります。

- 年末調整とは

- 年末調整が必要な理由

- 所得税確定申告とは

- 申告期間と納税又は還付

サラリーマンの方は、毎月又は賞与として支給される給与の額から源泉所得税が差し引かれますが、1年間に差し引かれた源泉所得税の額と、1年間に支給された給与や賞与の合計額に対する所得税との調整が必要となります。この様な作業を年末に行うため年末調整といっています。1年間の給与総額に対して1年間で徴収された源泉所得税の額が多かった場合には還付、少なかった場合には徴収されることとなります。

サラリーマンの方は、給与や賞与の支給額に応じ所得税が徴収されていますが、所得税の金額は年間の所得の総額を基準に確定するため、毎月、給与や賞与の額から徴収された金額と合計額は一致しておりません。

また、提出していた扶養控除等の申告書が、子供が生まれたことにより、移動が生じた場合や生命保険料を支払ったりした場合等は、所得から控除される金額に変動が生じることもあります。したがってこれらの事情を反映させて計算された所得税額と、給与等から徴収された金額との調整する必要があります。

所得税の確定申告とは、個人の方が毎年1月1日から12月31日までの1年間に所得があった場合に所得金額や所得税額を計算し、申告することを確定申告といいます。 なお、サラリーマンの方のようにすでに源泉により納付している税額や予定納税額があった場合には、その差額が納付又は還付されることとなります。

所得税の申告は、所得があった年の翌年2月16日から3月15日までの間に、住んでいる管轄の税務署長に提出することとなっています。なお、還付申告は2月1日からとなっています。 確定申告により、確定した税額が年末調整などで徴収されていた税額より多い場合には、申告期限までに納付することとなります。ただし、納付は振替納付制度もあり、この制度を採用することにより、毎年4月下旬に指定口座より引き落しとなります。 また、確定した税額が、年末調整などで徴収されていた税額等より少なかった場合には、申告により還付を受けることとなります。還付は確定申告書を提出後、1カ月程度で指定した金融機関に送金されます。ただし、申告書に不明な点や内容に誤りがあると還付が遅れますので、申告の際は十分注意していただきたいと思います。

2.サラリーマンで確定申告が必要な場合

サラリーマンの方で、給与以外の次のような所得がある場合には、確定申告をしなければなりません。ただし、年末調整の際に勤務先に提出した扶養控除等申告書等に記入漏れや、提出後に扶養の状況等に変更があった場合等で確定税額に変更が生じる場合には、勤務する会社に年末調整のやり直しを申し出てください。

- サラリーマンが2か所以上からの給与がある場合

- 給与所得以外の所得がある場合

サラリーマンが2か所以上からの給与等の支払いを受けていた場合には、扶養控除等申告書を提出していた会社では年末調整されますが、扶養控除等申告書を提出していない会社での給与については、年末調整はされません。提出していない会社でも源泉されていると思いますが、これら2か所からの給与や源泉された所得税を合計して、1年間の所得金額と所得税額を算出する必要があるので2か所からの源泉徴収票で確定申告することとなります。

① 不動産所得

サラリーマンの方が、土地等を共同住宅や駐車場として賃貸している場合には、賃貸することによって得た収入から、固定資産税や減価償却費等の必要経費を控除した残額がある場合には、不動産所得となります。

② 配当所得

配当収入等があった場合には配当所得となります。

③ 雑所得

給与収入を得ながら、年金等の収入等や講演料、印税などがある場合には雑所得となります。公的年金以外の生命保険会社等から支給を受けた年金についても雑所得となります。

ただし、給与収入等がなく、公的年金等の収入金額が400万円以下等で、その公的年金等のすべてが源泉徴収の対象となっている場合には確定申告の必要はありません。

④ 一時所得

生命保険会社から満期金、解約により解約返戻金等を取得した場合や競馬の賞金等を得た場合には一時所得となります。一時所得の金額は、収入金額から、その収入を得るために支出した金額を差し引き、その残額から50万円を控除、控除後の金額の1/2が一時所得の金額となります。

⑤ 土地等の譲渡

居住用家屋等の譲渡、買い替え、交換、及び共同住宅の譲渡は、所得が生じた場合は申告が必要となりますが、取扱いが複雑なためお問い合わせください。

3.サラリーマンが確定申告を必要としない場合

- 給与所得以外の所得が年間20万円以下

給与以外の所得、たとえば年金の受給等(年金については支給を受けた金額ではなく、年金控除額を控除した後の金額)があった場合でも、その所得が年間20万円以下であったときは確定申告の必要はありません。

なお、医療費控除等で還付を受けるために確定申告をする場合には、他の所得が20万円以下でもその所得を含め申告する必要があります。

4.確定申告の必要はないが、確定申告をすることにより所得税等の還付があるもの

- 住宅借入金等特別控除

- 居住用不動産の売却により損失が出た場合

- 医療費控除

- 寄付金控除

- 雑損控除

サラリーマンの方が居住用の家屋を新築、若しくは既存住宅等を住宅ローンで購入した場合等で、一定の要件を満たしていた場合には、住宅借入金等控除を受けることができます。

ただし、入居した年分については、住宅借入金等特別控除を受ける旨の確定申告が必要となりますが、2年目以降の特別控除は、会社に必要書類を提出することにより、年末調整で控除されます。

控除される税額については、一般的なケースとして、年末借入金の残高の1%で20万円が限度となりますが、条件によって異なりますので、適用にあたってはご確認ください。

また、給与等の所得金額が3,000万円(給与の場合3,245万円)を超えている場合や居住用の3,000万円特別控除、買い替え特例の適用等を受けた場合には、適用はありません。

居住用不動産の売却により損失が出た場合には、損益通算や繰り越し控除の制度があり、住宅借入金等特別控除との併用可能です。この適用にあたっては、譲渡損失の繰り越し控除を優先し、適用期間終了後、借入金等特別控除の適用を受けることとなります。

自己又は自己と生計を一にする配偶者等の病院代や薬代が10万円以上支払った場合に下記の金額を控除できます。

(支払った医療費の合計額-保険金等の補てん金額)―※10万円=控除される金額

※その年の総所得金額等が200万円未満の人は、総所得金額等の5%の金額が控除する金額となります。なお、控除される金額は200万円が限度となります。

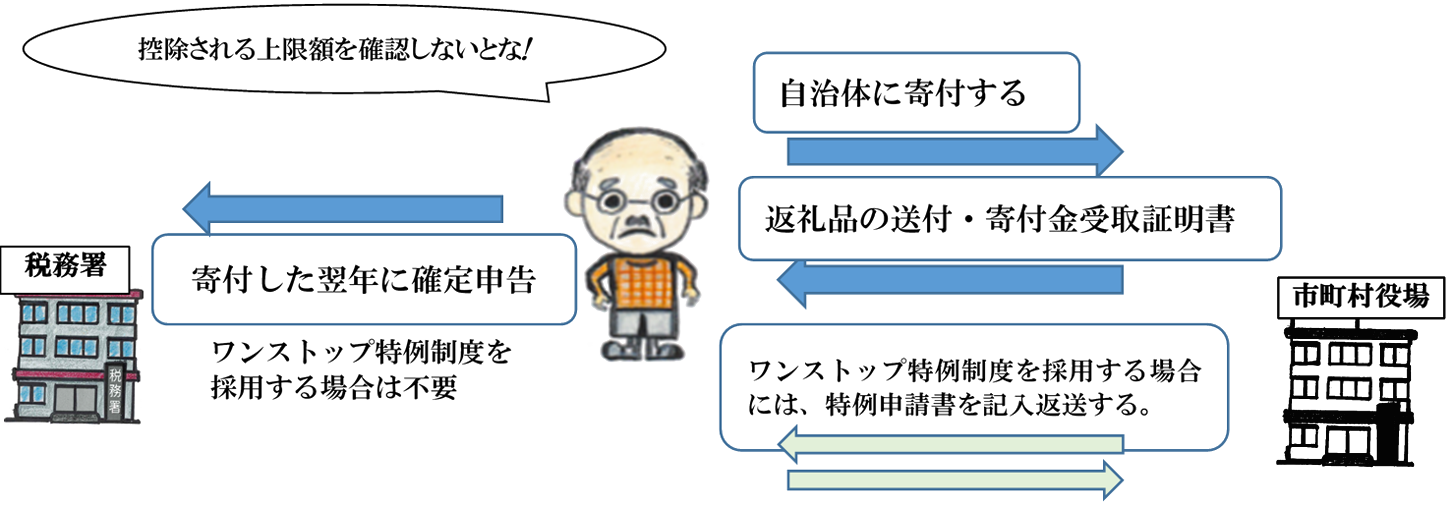

ふるさと納税として、国や地方公共団体への寄付をすれば寄付金控除ができますが、ワンストップ特例(下記で説明)により、自治体が自動的に計算する場合を除き確定申告が必要です。また、政党等に対する寄付は、所得控除の寄付金控除と税額控除のいずれかの選択できます。

盗難や災害などの被害額、シロアリ駆除や除雪費用など被害を防止する費用が一定額を超える場合には、確定申告により雑損控除ができます。

サラリーマンの方の税金について、詳しくは当事務所へお問い合わせください。

<ふるさと納税について>

ふるさと納税とは、都道府県や市区町村に対する寄付で、寄付先から特産品を取得することができます。

寄付した金額は、所得税の確定申告で寄附金控除ができ、所得税と住民税が軽減されます。(ワンストップ特例制度を利用した場合は、同額の住民税が軽減されますが、これはサラリーマンの方が利用できる制度で、個人事業主の方は利用することはできません)

寄附金の控除額は、

( 寄付した金額 または 総所得金額×40% )- 2,000円

ふるさと納税は、寄付した全額が納税額から差し引けるわけではなく、寄付金控除を受ける金額は、その人の総所得金額の40%が上限となります。

ワンストップ特例制度

ワンストップ特例制度は1月1日~12月31日までの1年間で寄付先が5の自治体以下に寄付した方で、確定申告をする必要がない人は、確定申告をせず、ふるさと納税による寄付金控除を受けることができます。

申告に必要なもの

ワンストップ特例制度に必要なものは、マイナンバー法の施行により各種書類の提出が義務付けられるようになりました。寄付先のそれぞれの自治体へ寄付申込み時に申請すれば、自治体から郵送される場合があります。

また、専用様式のPDFファイルをダウンロードし、印刷した用紙に必要事項を記入して提出することも可能です。

CONTACT